Amendes salées : ce rappel fiscal qui peut coûter cher aux foyers

Vous risquez jusqu’à 1 000 € d’amende si vous oubliez une formalité préalable avant de déclarer vos revenus. Ce n’est pas la date du dépôt de la déclaration. Mais bien l’inscription préalable qui pose problème à beaucoup de contribuables.

En parallèle, une autre échéance tombe bien plus tôt que le dépôt en ligne. L’envoi par courrier ferme dès le 31 octobre 2025, quand la date limite en ligne reste fixée au 31 janvier 2026.

Qui est concerné par cette alerte fiscale ?

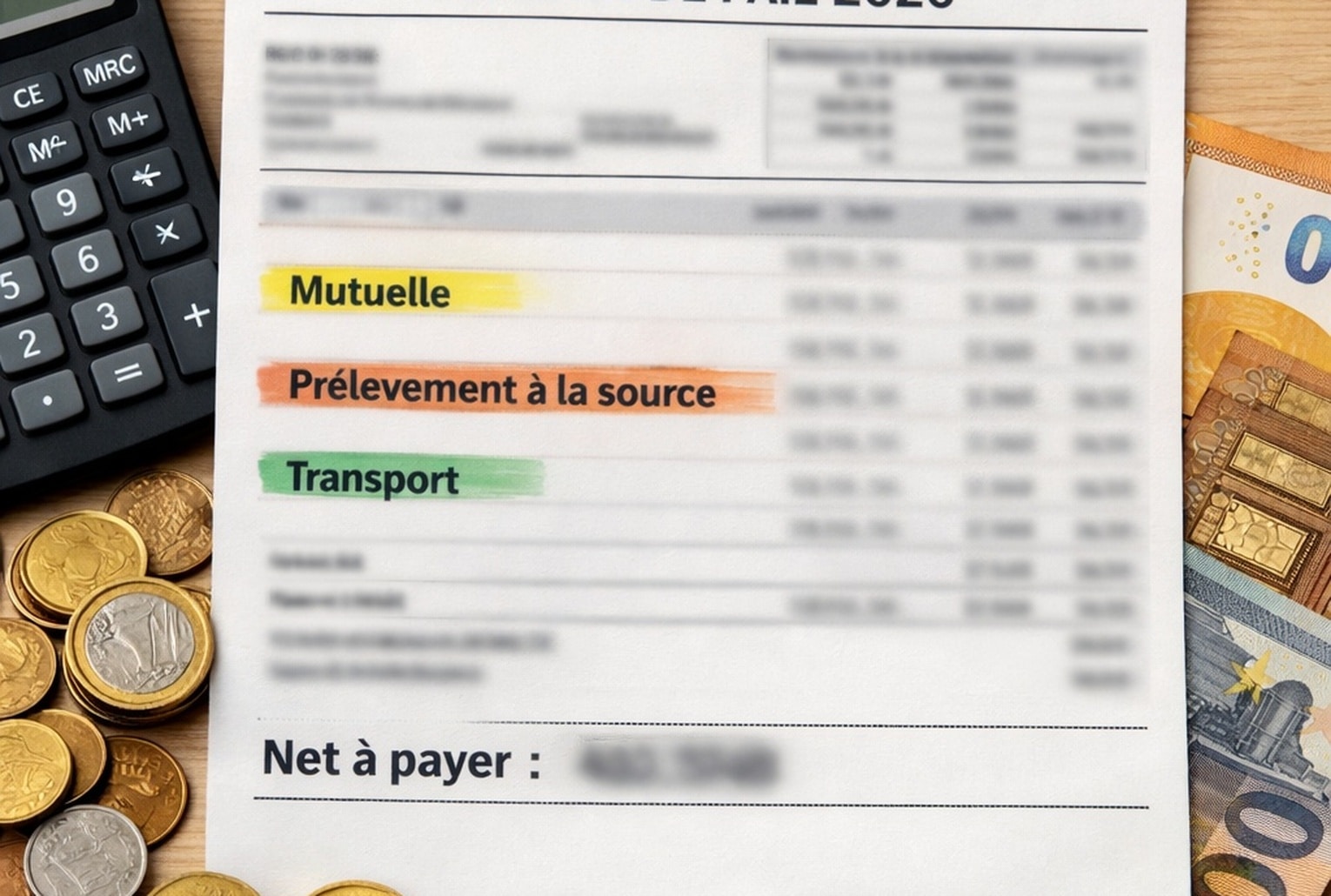

Pour beaucoup de foyers, l’impôt sur le revenu est déjà collecté par le prélèvement à la source, via l’employeur, la caisse de retraite ou parfois la banque pour certains revenus. Cela ne dispense pas de la déclaration annuelle. Et dès que vous percevez des revenus en plus de vos salaires ou pensions, la mécanique change. Ces montants ne sont pas « alimentés » par un collecteur tiers. C’est à vous de les déclarer sur impots.gouv.fr afin que l’impôt soit calculé puis, le cas échéant, prélevé sous forme d’acomptes. Si vous n’avez pas encore d’espace en ligne, vous devez l’activer avec votre numéro fiscal et vos identifiants de première connexion. Les primo-déclarants peuvent obtenir ce numéro auprès de leur service des impôts des particuliers.

Les profils typiquement concernés sont les travailleurs indépendants et micro-entrepreneurs, les bailleurs qui perçoivent des loyers en nu ou en meublé, les contribuables qui encaissent des commissions, pourboires ou revenus de plateformes, les associés ou dirigeants qui touchent des dividendes, ainsi que les salariés qui optent pour les frais réels. S’ajoutent les revenus mobiliers, plus-values, droits d’auteur et tout complément non couvert par un collecteur. Même si vos salaires ont été correctement soumis au prélèvement à la source, vous pouvez devoir déclarer et payer des acomptes pour ces revenus additionnels. Le principe à retenir est simple: tout revenu doit être déclaré, puis intégré au calcul de l’impôt, qu’il passe ou non par un prélèvement automatique.

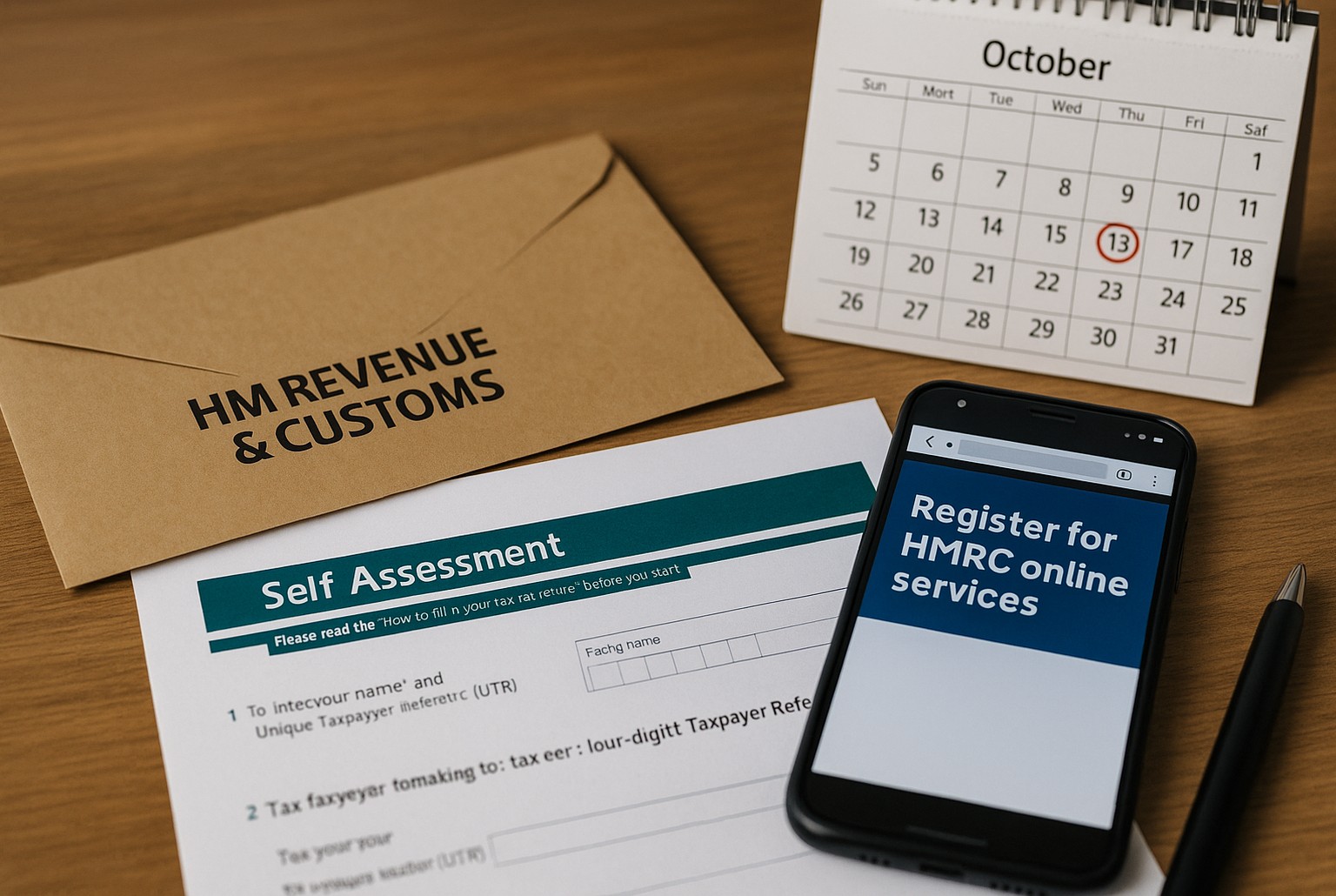

Inscription d’un côté, dépôt de l’autre : deux étapes à ne plus confondre

C’est l’erreur qui coûte cher. Beaucoup confondent inscription à l’espace en ligne et dépôt de la déclaration. En France, il faut d’abord activer ton compte impots.gouv.fr avec ton numéro fiscal et le code d’activation reçu par courrier, puis seulement déposer ta déclaration annuelle. Le papier suit un calendrier resserré chaque printemps, tandis que la télédéclaration en ligne laisse généralement un délai un peu plus long selon le département. Anticipe, surtout si tu dois aussi mettre en place des acomptes contemporains pour des revenus sans collecteur.

Savais-tu que l’envoi du code d’activation prend plusieurs jours, parfois plus d’une semaine ? Attendre la dernière minute bloque tout. Sans numéro fiscal actif et sans code d’activation, impossible de télédéclarer. C’est la vraie raison des pénalités: on pense à la déclaration, on oublie l’inscription, et l’on se retrouve hors délai au moment d’envoyer le formulaire, avec à la clé majoration et intérêts de retard.

À lire aussi

Plateformes de revente : ce qui a changé… et ce qui n’a pas changé

Depuis 2023, les plateformes comme Vinted, eBay ou Leboncoin transmettent à la DGFiP des informations sur leurs vendeurs dans le cadre européen DAC7. Sont visés en particulier les utilisateurs qui cumulent au moins 30 ventes sur l’année ou plus de 2 000 € de sommes encaissées. Beaucoup y ont vu un « nouvel impôt ». En réalité, il ne s’agit pas d’une nouvelle taxe, mais d’un reporting renforcé: l’administration suit plus facilement l’activité des vendeurs. Détail important: une multitude de petites ventes peut faire franchir les seuils de signalement dès lors que le total annuel dépasse 30 opérations ou 2 000 €.

Sur le plan fiscal, la règle est simple en France. Les ventes vraiment occasionnelles de biens personnels sont en principe non imposables si tu revends à un prix n’excédant pas ton prix d’achat (exceptions: métaux précieux, bijoux, œuvres d’art, objets de collection soumis à des régimes spécifiques). En revanche, si tu achètes pour revendre, ou si la revente devient habituelle, tu relèves des BIC: tes recettes sont imposables dès le premier euro, avec le régime micro possible (abattement forfaitaire: 71 % pour la vente de marchandises, minimum 305 €).

Pour les « side hustles » de services (dog-sitting, prestations ponctuelles, plateformes), les revenus sont imposables dès le premier euro: micro-BIC à 50 % d’abattement pour les services commerciaux ou micro-BNC à 34 % selon la nature de l’activité. La bonne stratégie: t’identifier et, si besoin, t’immatriculer à temps, suivre tes encaissements, déclarer sans attendre la dernière minute afin d’éviter les régularisations et intérêts.

Crédit : Wikimedia (CC BY 2.0).

Comment s’inscrire concrètement (en ligne ou par courrier)

Le plus simple est de passer par votre espace en ligne sur impots.gouv.fr. Connecte-toi à l’Espace particulier pour déclarer tes revenus, ou à l’Espace professionnel si tu exerces une activité indépendante. Si tu n’as pas encore de compte, la plateforme en crée un lors de la première connexion à partir de ton numéro fiscal et, en général, de ton revenu fiscal de référence. Un code d’activation est alors envoyé par courrier à l’adresse connue de l’administration. Une fois l’espace activé, tu accèdes aux services utiles comme la déclaration, la gestion du prélèvement à la source ou l’adhésion aux télépaiements.

Si tu préfères le papier, tu peux déposer une déclaration 2042 et, le cas échéant, un complément 2042-C PRO auprès de ton Service des impôts des particuliers, au Centre des finances publiques de ton domicile. Pour créer un Espace professionnel, les indépendants utilisent leur SIREN et reçoivent aussi un code d’activation par courrier. Garde en tête le point crucial: sans identification valide dans ton espace en ligne, tu ne peux pas télédéclarer. En cas d’absence de dépôt dans les délais, des pénalités et intérêts de retard peuvent s’appliquer.

À lire aussi

Ce que vous risquez en cas de retard

La première marche est mécanique : 100 € d’amende dès que vous manquez la date limite de dépôt. Puis s’ajoute une pénalité journalière de 10 € tant que la déclaration n’est pas transmise. À cela peuvent s’additionner des intérêts si un solde d’impôt reste dû. En quelques semaines, la facture grimpe vite — surtout si vous attendiez un remboursement : un dépôt tardif retarde aussi le virement de l’administration.

Autre conséquence moins connue : un dépôt en retard peut compliquer l’ajustement de votre code d’imposition pour l’année suivante, surtout si vous cumulez salaires et revenu additionnel. En déposant dans les temps, vous sécurisez à la fois le calcul de l’impôt, la mise à jour de vos données et l’éventuelle restitution.

Crédit : Pixabay (CC0).

Crédit : Wikimedia (CC BY-SA 4.0).

Side hustle : les bonnes pratiques pour rester dans les clous

En France, au-delà de quelques ventes vraiment occasionnelles de biens personnels, tes recettes entrent dans le champ imposable dès que l’activité devient habituelle ou s’apparente à une activité professionnelle. L’erreur la plus fréquente consiste à croire que de petits montants dispersés se compensent. En réalité, la DGFiP raisonne sur le total annuel de tes encaissements. Avec le reporting renforcé des plateformes comme Vinted, eBay ou Leboncoin vers l’administration fiscale, les écarts finissent par apparaître. La bonne stratégie est simple: créer et activer ton espace sur impots.gouv.fr, t’immatriculer si nécessaire pour une activité régulière, suivre tes encaissements, déclarer dans les bonnes rubriques sans attendre le dernier jour. Si tu hésites, utilise les simulateurs et assistants en ligne d’impots.gouv.fr pour vérifier ta situation.

Ce qui fait trébucher le plus de foyers, ce n’est pas la déclaration 2042 en elle-même, mais l’oubli des préalables qui débloquent l’accès en ligne et, pour une activité indépendante, le choix du bon régime fiscal et social. En procédant d’abord aux formalités d’identification, puis en respectant les échéances de déclaration au printemps et, le cas échéant, en mettant en place des acomptes contemporains pour tes revenus professionnels, tu évites les majorations et intérêts de retard. Le principe à retenir est clair: même si tes salaires sont déjà prélevés à la source, tout complément de revenus non couvert par un collecteur doit être déclaré.